Wat zijn betaalverwerkers? Complete gids voor affiliate netwerken

Ontdek wat betaalverwerkers zijn, hoe ze werken en waarom ze essentieel zijn voor affiliate uitbetalingen. Begrijp het betalingssysteem en de selectie van verwe...

Leer hoe betalingsverwerkers werken, hun rol in transacties, beveiligingsmaatregelen, kosten en hoe je de juiste kiest voor jouw bedrijf.

Betalingsverwerkers zijn gespecialiseerde financiële dienstverleners die als essentiële tussenpersoon fungeren tussen handelaren en financiële instellingen, en zo veilige en efficiënte elektronische transacties mogelijk maken. Wanneer een klant een aankoop doet met een creditcard, debetkaart of digitale wallet, verzorgt de betalingsverwerker het complexe proces op de achtergrond: het routeren van transactiegegevens, het verifiëren van saldo en het overboeken van geld van de bankrekening van de klant naar die van de handelaar. Deze bedrijven verwerken dagelijks miljarden transacties wereldwijd, met grote spelers als Stripe, Square en Adyen die elk meer dan $1 biljoen aan jaarlijkse transacties verwerken. Zonder betalingsverwerkers zou moderne handel onmogelijk zijn zoals we die kennen—ze vormen de onzichtbare ruggengraat die elke online aankoop, kaartbetaling in de winkel en digitale betaling mogelijk maakt.

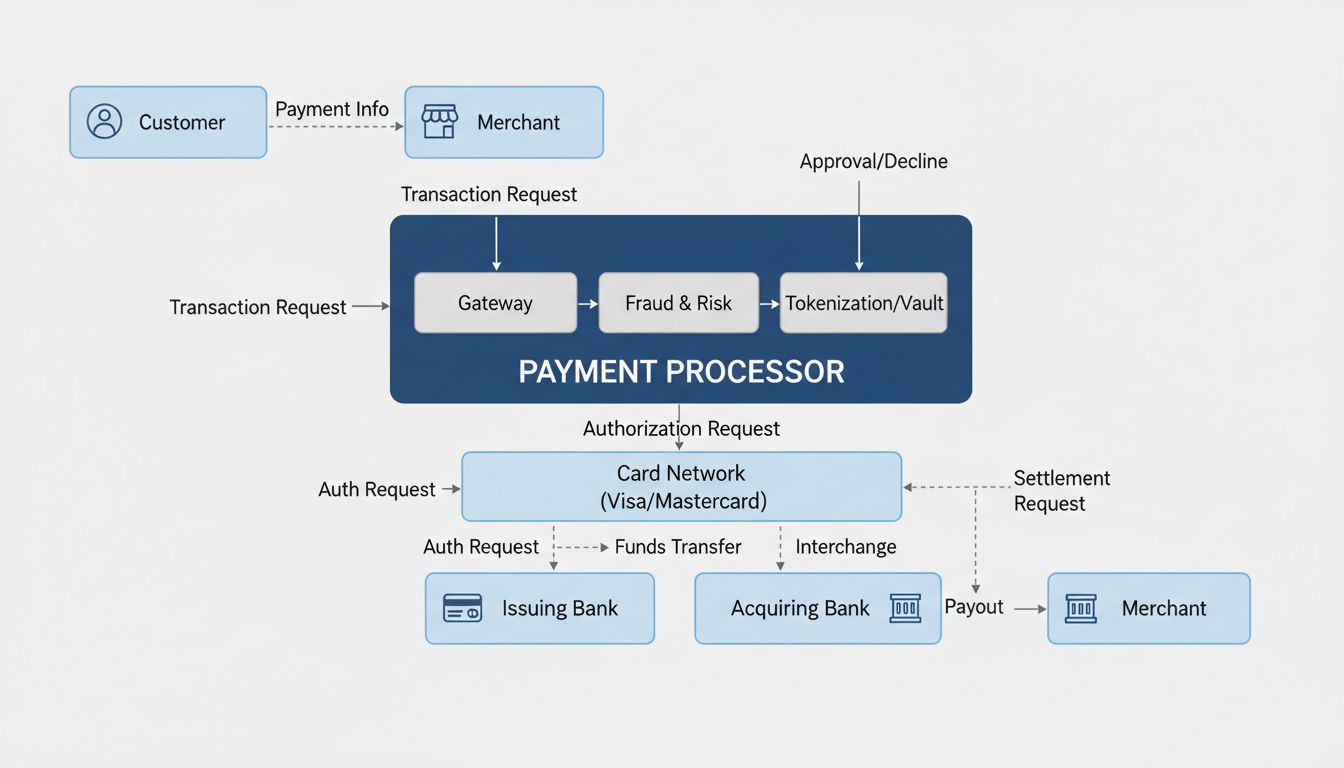

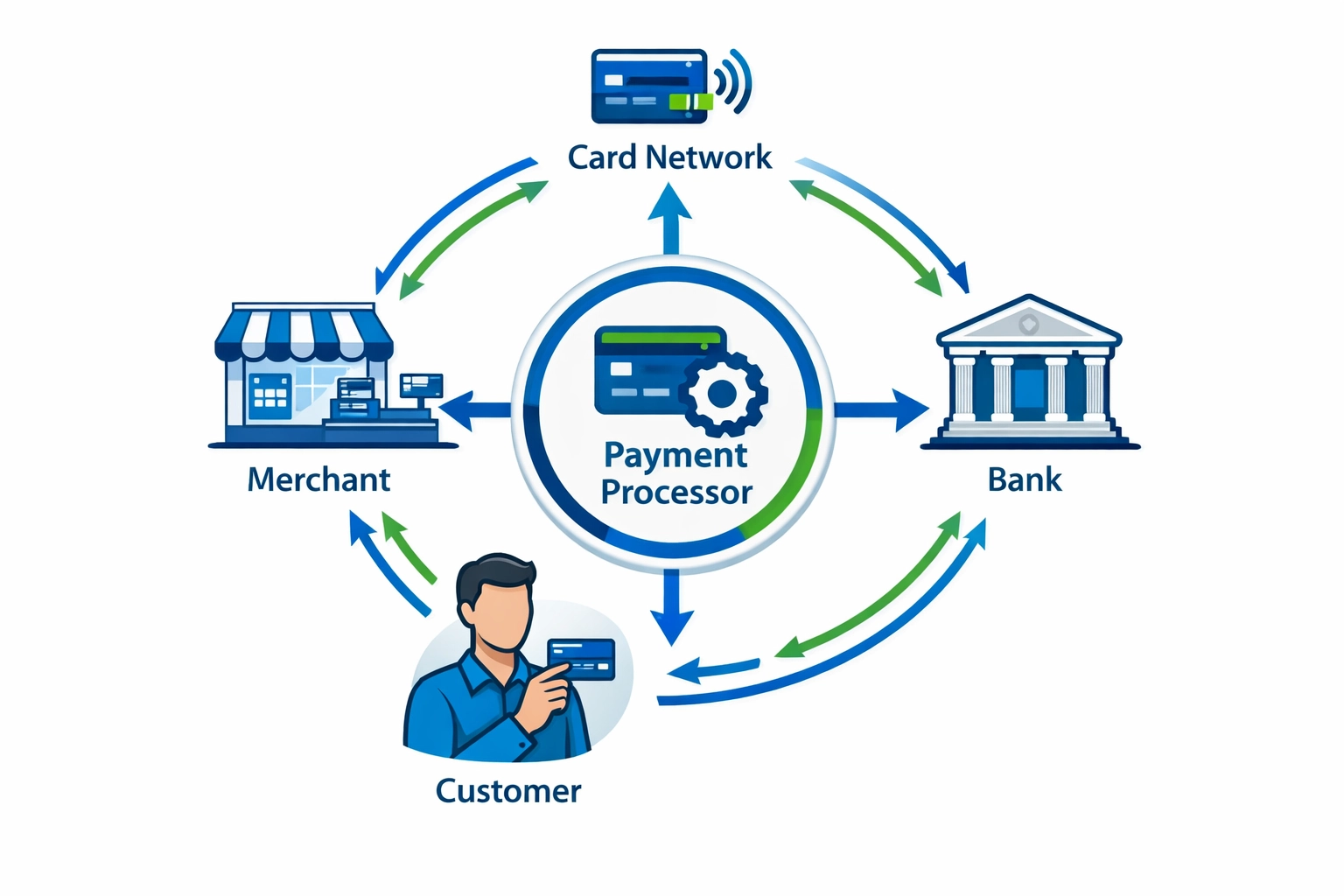

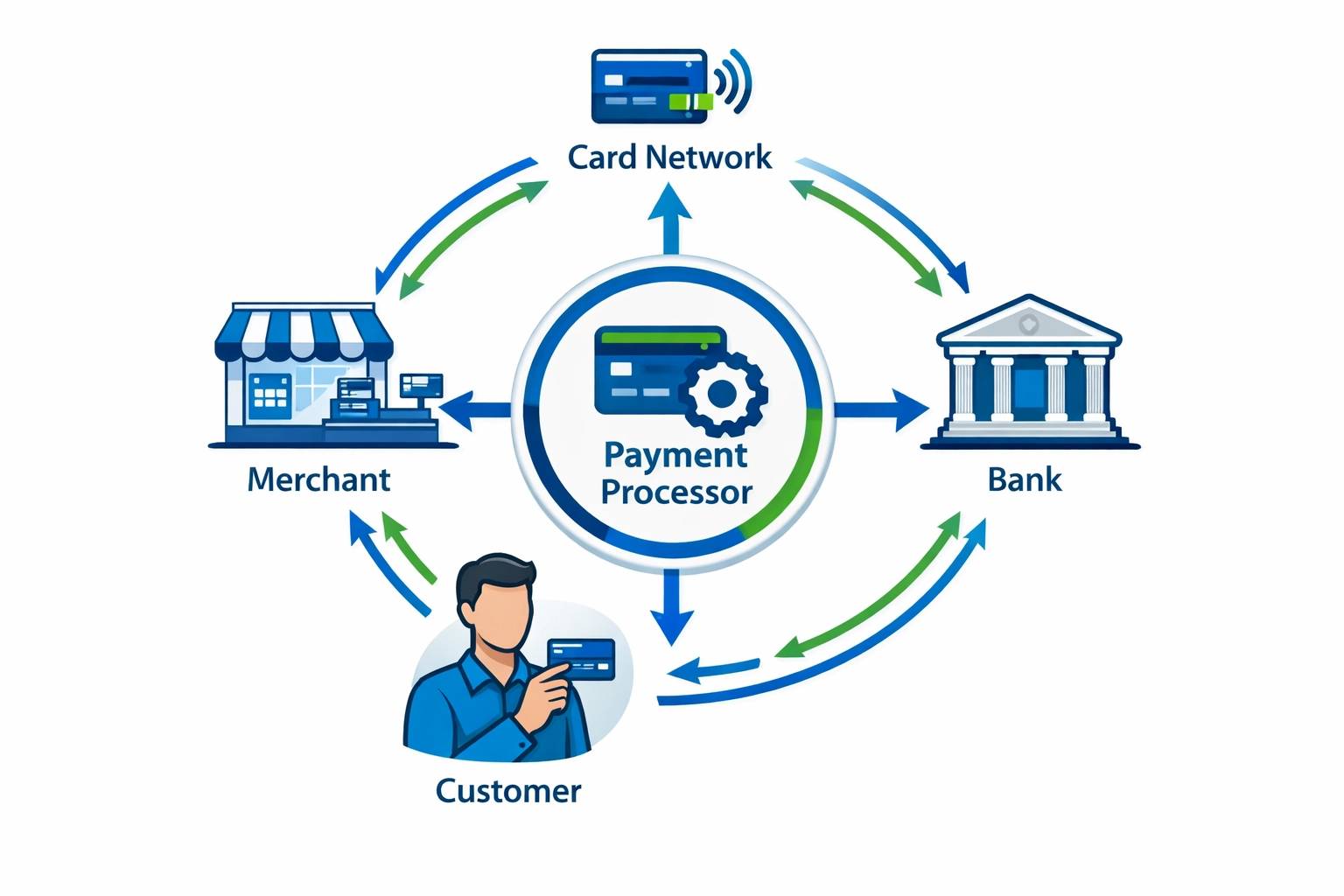

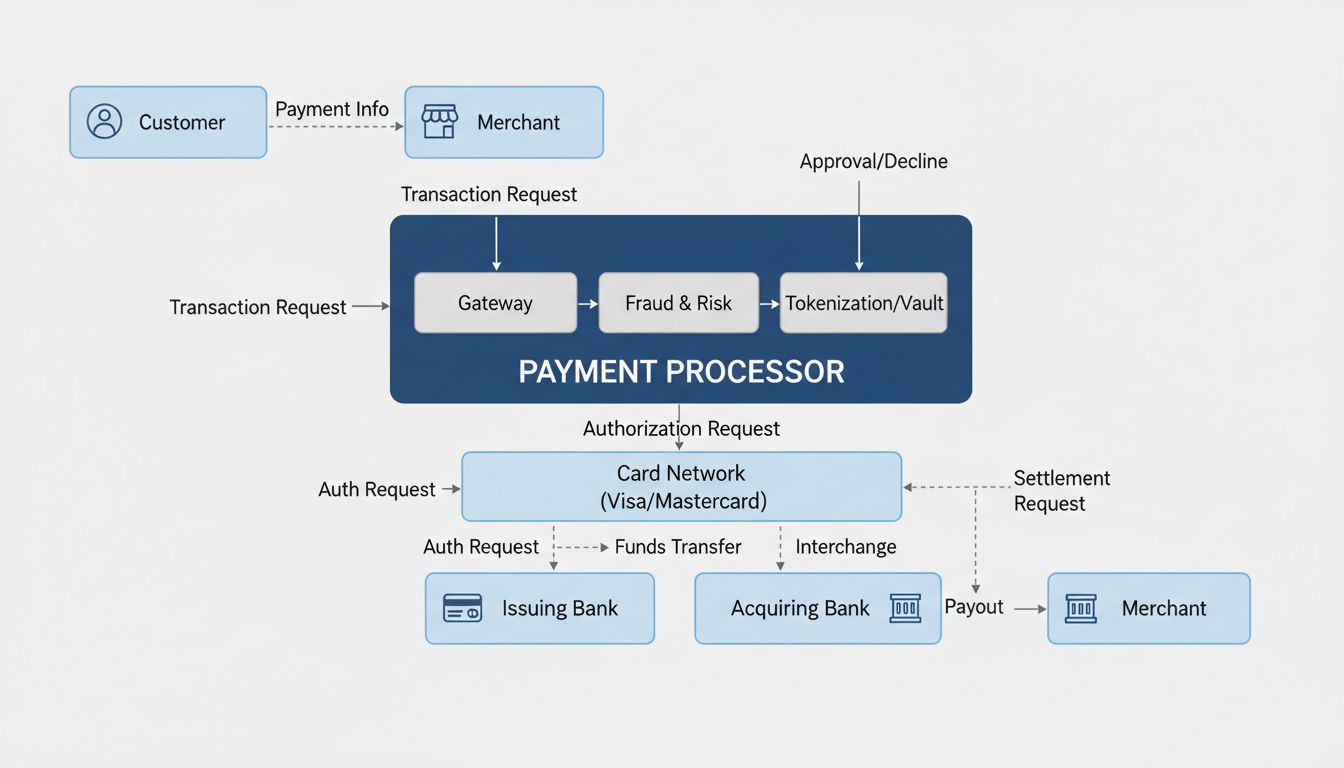

Het betalingsverwerkings-ecosysteem bestaat uit meerdere gespecialiseerde partijen, die elk een cruciale rol spelen om transacties soepel en veilig te laten verlopen. Inzicht in deze spelers helpt handelaren de complexiteit van betalingsverwerking te waarderen en waarom elke partij nodig is voor een complete betaaloplossing.

| Speler | Rol | Verantwoordelijkheid |

|---|---|---|

| Klant | Start transactie | Levert betaalinformatie en middelen |

| Handelaar | Verkoopt producten/diensten | Accepteert betalingen en levert bestellingen |

| Betalingsverwerker | Routeert transactiegegevens | Verzendt informatie veilig tussen alle partijen |

| Betaalgateway | Legt betaalgegevens vast | Versleutelt en verstuurt kaartinformatie veilig |

| Kaartnetwerken | Stelt regels en standaarden | Visa, Mastercard, Amex beheren transactiesystemen |

| Uitgevende bank | Geeft klantkaart uit | Keurt transacties goed of af, beheert klantmiddelen |

| Acquirer | Beheert rekening van handelaar | Ontvangt geld en stort het op rekening van handelaar |

Al deze partijen werken samen in een estafettesysteem waarbij de betalingsinformatie van de klant via de systemen van de handelaar, over kaartnetwerken, naar de uitgevende bank voor goedkeuring wordt geleid en uiteindelijk via de acquirer bij de rekening van de handelaar terechtkomt. Deze gecoördineerde inspanning zorgt ervoor dat transacties correct worden geautoriseerd, geverifieerd en afgehandeld, terwijl de beveiliging gedurende het hele proces gewaarborgd blijft.

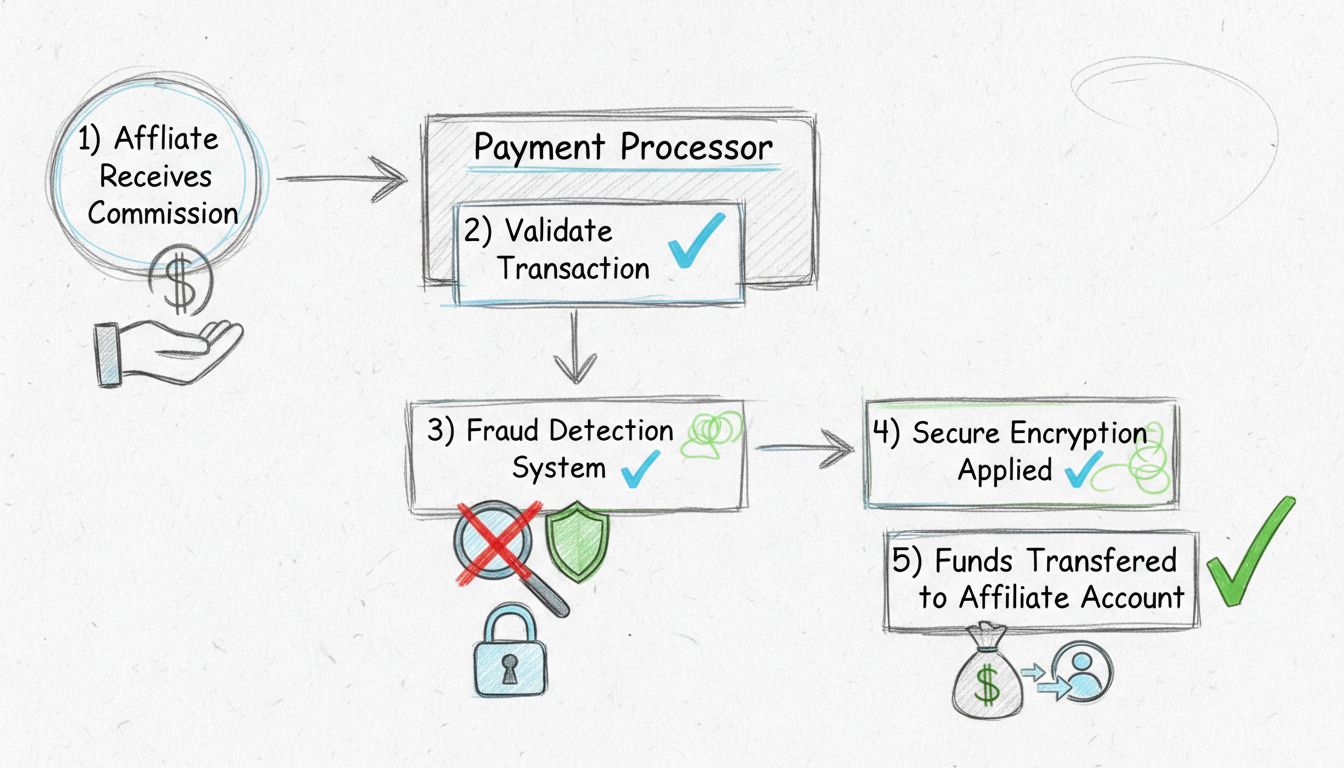

De workflow van betalingsverwerking volgt een nauwkeurige reeks stappen die doorgaans in slechts 2-3 seconden wordt voltooid voor autorisatie, al duurt de afwikkeling langer. Zo verloopt een typische transactie door het systeem:

Start van autorisatie - Wanneer een klant zijn betaalgegevens aanbiedt (swipen, tappen of online invoeren), legt het systeem van de handelaar deze gegevens vast en verstuurt ze via een veilige betaalgateway naar de betalingsverwerker. De gateway versleutelt alle gevoelige informatie ter bescherming tijdens verzending.

Validatie van de transactie - De betalingsverwerker stuurt de versleutelde transactiegegevens door naar het juiste kaartnetwerk (Visa, Mastercard, enz.), dat het op zijn beurt naar de uitgevende bank van de klant stuurt. De uitgevende bank voert cruciale controles uit: Is de kaart actief? Is er voldoende saldo? Past de transactie bij het gebruikspatroon van de kaarthouder? Kloppen de beveiligingscode en het factuuradres?

Antwoord op autorisatie - Binnen enkele seconden stuurt de uitgevende bank een goedkeuring of afwijzing terug via het kaartnetwerk naar de verwerker en de handelaar. Bij goedkeuring wordt een autorisatiecode gegenereerd als bewijs van de transactie. Bij afwijzing wordt een reden opgegeven (onvoldoende saldo, vermoede fraude, enz.).

Afwikkelingsproces - Autorisatie betekent niet dat het geld direct wordt overgemaakt. In plaats daarvan wordt het gereserveerd op de rekening van de klant. Aan het einde van de werkdag bundelt het systeem van de handelaar alle goedgekeurde transacties en stuurt ze naar de verwerker voor afwikkeling. De verwerker stuurt deze door naar de kaartnetwerken, die communiceren met de uitgevende banken voor de definitieve overboekingen.

Storting van gelden - Na afronding van de afwikkeling wordt het geld verplaatst van de uitgevende banken via kaartnetwerken en de verwerker naar de acquirer van de handelaar, die het bedrag bijschrijft op de zakelijke rekening van de handelaar. Afhankelijk van de verwerker en het serviceniveau duurt dit doorgaans 1-3 werkdagen, hoewel sommige verwerkers extra snelle uitbetaling aanbieden tegen een toeslag.

Hoewel betalingsverwerkers en acquirers nauw samenwerken, hebben ze verschillende functies binnen het betalings-ecosysteem. Veel handelaren halen deze twee rollen door elkaar, maar inzicht in het verschil is essentieel voor het kiezen van de juiste betaalpartners.

| Aspect | Betalingsverwerker | Acquirer |

|---|---|---|

| Primaire rol | Routeert transactiegegevens veilig | Zet en beheert handelsrekeningen op |

| Relatie met handelaar | Vaak indirect; kan via acquirer gaan | Directe relatie; ondertekent de handelaar |

| Risicobeheer | Richt zich op transactieveiligheid en fraudepreventie | Beoordeelt kredietwaardigheid en draagt frauderisico |

| Gegevensverwerking | Verzendt en versleutelt betaalinformatie | Beheert handelsaccount- en afwikkelingsgegevens |

| Afwikkeling | Coördineert het afwikkelingsproces | Ontvangt gelden en stort ze op de handelsrekening |

Betalingsverwerkers richten zich vooral op het technische aspect van transactieverwerking—ze zorgen ervoor dat gegevens veilig en efficiënt tussen alle partijen worden uitgewisseld. Ze implementeren versleuteling, tokenisatie en fraudedetectie om gegevens te beschermen. Acquirers daarentegen zijn erkende financiële instellingen die de zakelijke relatie met handelaren aangaan. Zij beoordelen risico’s, beheren rekeningen, behandelen terugboekingen en beheren de rekening waarop gelden terechtkomen. Veel moderne betalingsdienstverleners zoals PostAffiliatePro integreren beide functies, zodat de handelaar alles via één contactpunt kan regelen.

Betalingsverwerkers passen meerdere lagen van beveiliging toe om gevoelige kaartgegevens te beschermen en fraude te voorkomen. Deze beveiligingsmaatregelen zijn niet optioneel—ze zijn wettelijk en door de sector verplicht.

PCI DSS-compliance - De Payment Card Industry Data Security Standard (PCI DSS) is een verplicht beveiligingskader voor alle betalingsverwerkers. Het schrijft versleuteling van kaarthoudergegevens, regelmatige veiligheidstests, toegangscontroles en uitgebreide monitoring voor. Verwerkers die PCI Level 1-certificering behalen, worden jaarlijks geaudit door gekwalificeerde beveiligingsbeoordelaars om te waarborgen dat ze aan alle 300+ eisen voldoen.

Versleuteling en tokenisatie - Betalingsverwerkers gebruiken versleuteling om gevoelige kaartgegevens om te zetten in onleesbare code tijdens verzending, zodat onderschepte gegevens onbruikbaar zijn. Tokenisatie vervangt bovendien echte kaartnummers door willekeurige tekens bij opslag, zodat handelaren nooit echte kaartgegevens hoeven te bewaren.

Fraudedetectiesystemen - Moderne betalingsverwerkers zetten kunstmatige intelligentie en machine learning in om verdachte transactiepatronen realtime te herkennen. Deze systemen signaleren ongebruikelijke aankopen, transacties uit risicogebieden en andere afwijkingen die op fraude kunnen wijzen, zodat verdachte transacties geweigerd kunnen worden voordat ze plaatsvinden.

Chargeback management - Wanneer klanten een transactie betwisten bij hun bank, ondersteunen betalingsverwerkers handelaren bij het afhandelen van chargebacks met tools om geschillen te volgen, bewijsmateriaal te verzamelen en onderbouwde reacties in te dienen. Deze bescherming is essentieel omdat chargebacks kunnen leiden tot financiële schade en reputatieverlies.

Elke transactie die via een betalingsverwerker loopt, kent verschillende kosten die onder de betrokken partijen worden verdeeld. Inzicht in deze kosten helpt handelaren om verschillende verwerkers te vergelijken en betere tarieven te onderhandelen.

| Kostenpost | Beschrijving | Ontvanger |

|---|---|---|

| Interchange fees | Basiskosten vastgesteld door kaartnetwerken | Uitgevende bank |

| Assessment fees | Netwerk- en operationele kosten | Kaartnetwerken (Visa, Mastercard, enz.) |

| Processor markup | Winstmarge van de betalingsverwerker | Betalingsverwerker |

| Maandelijkse kosten | Onderhouds- en servicekosten | Betalingsverwerker |

| PCI-compliance kosten | Kosten voor naleving van beveiligingsnormen | Betalingsverwerker |

| Chargeback kosten | Kosten voor het afhandelen van geschillen | Betalingsverwerker |

Betalingsverwerkers bieden doorgaans drie hoofdprijsmodellen. Interchange-plus pricing rekent een vaste opslag bovenop het interchange-tarief van de kaartnetwerken, waardoor de kosten transparant zijn. Vaste tarieven hanteren hetzelfde percentage voor alle transacties, ongeacht het type kaart, wat budgetteren eenvoudiger maakt maar mogelijk duurder uitvalt bij premiumkaarten. Gelaagde tarieven (tiered pricing) delen transacties in categorieën met verschillende tarieven, wat een middenweg biedt maar minder transparant is. De meest voordelige keuze hangt af van je transactievolume, kaartmix en type onderneming. Grote volumes profiteren vaak van interchange-plus, terwijl kleine bedrijven met wisselend volume baat hebben bij vaste tarieven.

Het kiezen van een betalingsverwerker is een belangrijke beslissing die gevolgen heeft voor je bedrijfsvoering, kosten en klantbeleving. Verschillende factoren zijn bepalend om een partner te vinden die met je bedrijf meegroeit.

Integratiemogelijkheden zijn cruciaal—je verwerker moet naadloos aansluiten op je bestaande systemen zoals je kassasysteem, e-commerce platform, boekhoudsoftware en voorraadbeheer. Beveiligingsmaatregelen moeten uitgebreid zijn, met PCI DSS-compliance, versleuteling, tokenisatie en fraudepreventie. Concurrerende tarieven zijn belangrijk, maar kijk naar de totale kosten en niet alleen naar de advertised rates; vergelijk alle kosten, inclusief maandelijkse, chargeback en compliance kosten. Klantenservice moet snel en deskundig zijn, bereikbaar via meerdere kanalen. Schaalbaarheid garandeert dat de verwerker met je mee kan groeien zonder dat je je systeem volledig hoeft te vervangen. Oplossingen zoals PostAffiliatePro integreren betalingsverwerking met affiliate management, zodat je uitbetalingen aan affiliates, commissies en betalingen allemaal binnen één platform kunt beheren—zonder meerdere dienstverleners te hoeven combineren.

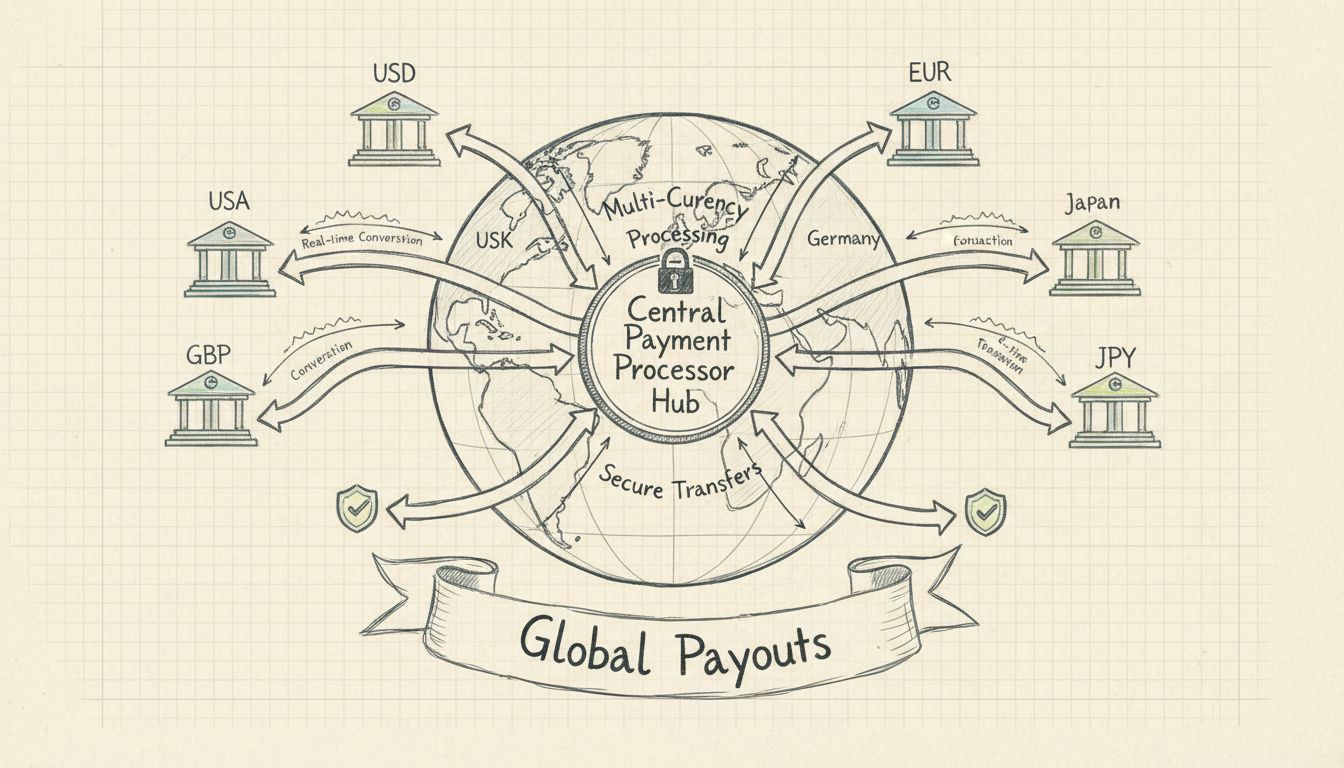

Het betaallandschap verandert snel, met voortdurend nieuwe methoden en technologieën. Betalingsverwerkers moeten deze diversiteit ondersteunen om aan klantverwachtingen te voldoen en geen verkoopmis te lopen.

Digitale wallets - Apple Pay, Google Pay en soortgelijke diensten zijn nu goed voor meer dan 50% van de wereldwijde e-commerce transacties. Deze contactloze betaalmethoden bieden gemak en veiligheid, en moderne verwerkers moeten ze vlekkeloos ondersteunen.

Buy Now, Pay Later (BNPL) - Diensten zoals Klarna en Afterpay groeien snel, vooral onder jongere consumenten. Steeds meer verwerkers integreren BNPL-opties om handelaren toegang te geven tot deze groeiende betaalmethode.

Realtime betalingen - Netwerken als RTP in de VS en UPI in India maken directe afwikkeling mogelijk, buiten de traditionele kaartrails om. Vooruitstrevende verwerkers nemen deze snelle betaalmethoden steeds vaker op.

Mobiele betalingsverwerking - Mobiele kassasystemen en lezers stellen handelaren in staat om overal betalingen te accepteren, niet alleen op vaste locaties. Deze flexibiliteit wordt onmisbaar voor retail, horeca en dienstverleners.

Cryptovaluta en getokeniseerde betalingen - Hoewel nog in ontwikkeling, worden stablecoins en getokeniseerde banktegoeden getest door grote netwerken als mogelijke toekomstige rails, wat handelaren nieuwe opties biedt voor wereldwijde transacties.

De toekomst van betalingsverwerking is voorbehouden aan aanbieders die zich snel kunnen aanpassen aan deze veranderingen en tegelijkertijd veiligheid en compliance blijven waarborgen. Handelaren doen er goed aan te kiezen voor verwerkers die actief investeren in opkomende technologieën en aantoonbaar nieuwe betaalmethoden ondersteunen zodra deze populair worden.

Een betaalgateway is de technologie die kaartgegevens veilig vastlegt en versleutelt voordat deze naar de verwerker worden gestuurd. Een betalingsverwerker handelt de autorisatie en afwikkeling van transacties af door gegevens tussen handelaren, kaartnetwerken en banken te routeren. De meeste online bedrijven hebben beide diensten nodig, hoewel ze vaak samen worden aangeboden door betalingsdienstaanbieders.

Transactieautorisatie duurt meestal 2-3 seconden, waarin de verwerker de middelen bij de bank van de klant controleert. De afwikkeling—wanneer het geld daadwerkelijk op je rekening komt—duurt 1-3 werkdagen bij standaardverwerking. Sommige verwerkers bieden snellere opties zoals uitbetaling op dezelfde of volgende dag tegen een extra vergoeding.

PCI DSS (Payment Card Industry Data Security Standard) is een verplicht beveiligingskader dat alle betalingsverwerkers moeten volgen om kaarthoudergegevens te beschermen. Het vereist versleuteling, regelmatige veiligheidstests, toegangscontroles en monitoring. Niet-naleving kan leiden tot hoge boetes en reputatieschade voor je bedrijf.

Ja, moderne betalingsverwerkers ondersteunen creditcards, debetkaarten, digitale wallets (Apple Pay, Google Pay), bankoverschrijvingen, e-checks en steeds vaker BNPL-diensten. Meerdere betaalmethoden aanbieden verhoogt conversie en klanttevredenheid doordat klanten op hun voorkeurswijze kunnen betalen.

Interchange fees zijn de basiskosten die worden vastgesteld door kaartnetwerken (Visa, Mastercard, enz.) voor het verwerken van kaarttransacties. Deze kosten gaan naar de uitgevende bank en bedragen doorgaans 1-3% van het transactiebedrag. Kaartnetwerken bepalen deze tarieven, niet de individuele verwerkers, hoewel deze hun eigen opslag rekenen bovenop het tarief.

Betalingsverwerkers gebruiken verschillende methoden voor fraudepreventie, waaronder versleuteling, tokenisatie, realtime transactiemonitoring, AI-gebaseerde anomaliedetectie, adresverificatie, CVV-controles en 3D Secure-authenticatie. Deze tools werken samen om verdachte patronen te herkennen en mogelijk frauduleuze transacties te weigeren voordat ze worden afgerond.

Belangrijke factoren zijn concurrerende tarieven (vergelijk totale kosten, niet alleen de tarieven), integratie met je bestaande systemen, uitgebreide beveiligingsmaatregelen, snelle klantenservice, schaalbaarheid voor groei en ondersteuning van de betaalmethoden die jouw klanten verkiezen. Kijk ook of de verwerker extra functies biedt zoals analyses, terugkerende betalingen of affiliate management.

Ja, betalingsverwerkers zijn streng gereguleerd. Ze moeten voldoen aan PCI DSS-beveiligingsnormen, anti-witwaswetgeving (AML), Know Your Customer (KYC)-vereisten en diverse financiële regelgeving afhankelijk van hun jurisdictie. Betrouwbare verwerkers ondergaan regelmatige audits en beschikken over certificeringen om hun compliance aan te tonen.

Beheer affiliate betalingen efficiënt met onze geïntegreerde betalingsverwerkingsoplossing. Automatiseer uitbetalingen, volg transacties, waarborg compliance en laat je affiliate programma groeien—alles in één krachtig platform.

Ontdek wat betaalverwerkers zijn, hoe ze werken en waarom ze essentieel zijn voor affiliate uitbetalingen. Begrijp het betalingssysteem en de selectie van verwe...

Ontdek waarom betaalverwerkers essentieel zijn voor affiliatebedrijven. Leer meer over de voordelen van beveiliging, automatisering, compliance en financieel be...

Ontdek hoe betalingsverwerkers internationale affiliate-uitbetalingen vereenvoudigen met multi-valuta ondersteuning, automatische conversies en veilige wereldwi...

Cookie Toestemming

We gebruiken cookies om uw browse-ervaring te verbeteren en ons verkeer te analyseren. See our privacy policy.